A pandemia mundial causada pelo coronavírus não afetou somente a saúde física das pessoas, ela mexeu também com toda a cadeia de produção e fornecimento dos metais não ferrosos em todo o mundo durante todo o ano.

Marcus Flocke*

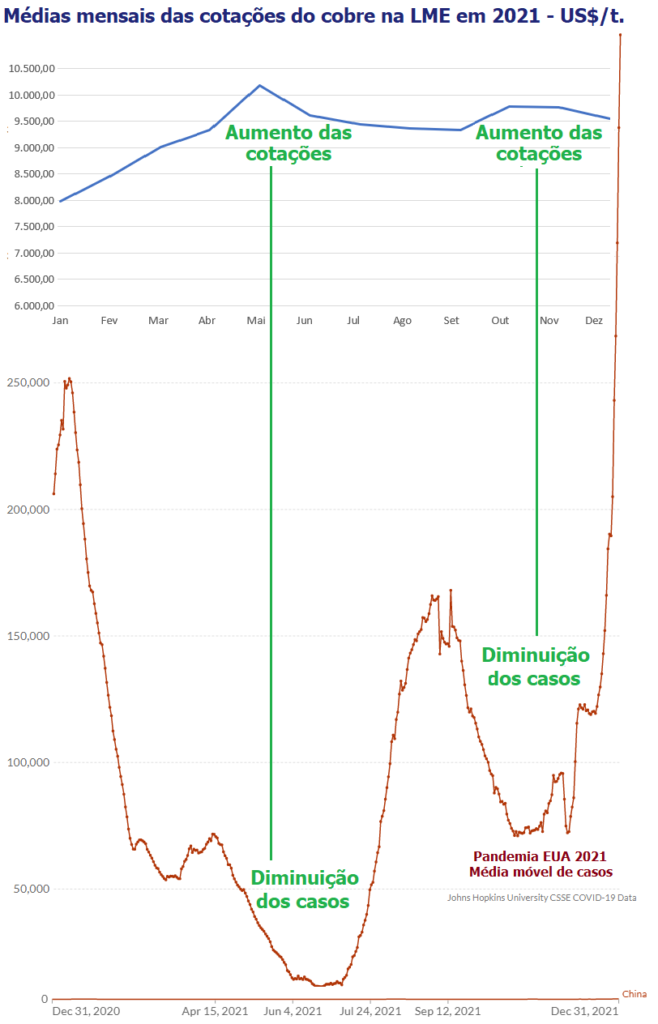

Já que não podemos correlacionar quase nada com a evolução da pandemia de coronavírus na China, pois os dados oficiais daquele país mostram que o número de casos confirmados foi praticamente nulo quando comparados ao resto do mundo, fomos buscar no comparativo com a situação norte-americana uma explicação para o comportamento das cotações dos metais não ferrosos durante o ano de 2021.

Talvez a lógica nos levasse a pensar que, quando aumentou o número de casos de covid19, muitos trabalhadores se afastaram e a oferta diminui, impulsionando os preços para cima. De fato, pelo menos no caso do cobre, o ano de 2021 começou com uma queda na produção mineral, mas nos momentos de agravamento da pandemia a combinação de uma série de fatores derrubou tanto a demanda, quanto a oferta, pressionando as cotações para baixo.

Exemplo típico é o que ocorreu com o setor automotivo em quase todo o mundo. Com a história do “fique em casa”, quem precisa de automóvel? Então, quando houve um aumento no número de casos de covid19, se, por um lado, caiu a produção de cobre, por outro diminuiu também a demanda dos setores consumidores que fabricam semielaborados de cobre, como, por exemplo, componentes automotivos. Afinal, para que fabricar tais semielaborados se a indústria de autopeças cancelou pedidos diante da queda da produção das montadoras. Assim, a influência da pandemia sobre a demanda de cobre foi muito mais significativa do que sobre a oferta, fazendo com que os preços caíssem. Depois, tivemos o movimento inverso: melhorou a situação da pandemia, o povo saiu de casa e voltou a movimentar o comércio de automóveis, entre outros bens. Só que aí, faltavam componentes e/ou a matéria prima para a fabricação destes. Houve, portanto, uma retomada da demanda por automóveis novos, por autopeças, por componentes de autopeças, por matérias primas para a fabricação desses componentes e os preços subiram.

Nosso primeiro gráfico mostra exatamente essa correlação – o comportamento das cotações do cobre em 2021 em comparação com a evolução da pandemia nos EUA – lembrando que o mercado americano é o segundo maior produtor e consumidor do metal no mundo e, portanto, sozinho, exerce forte influência nas condições do mercado global.

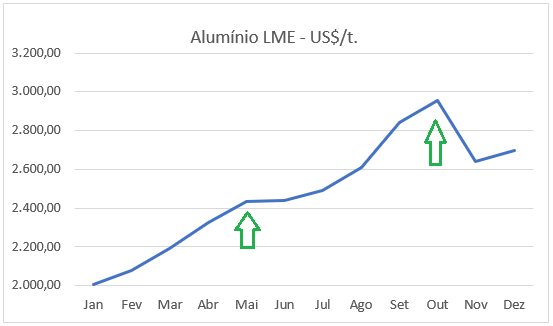

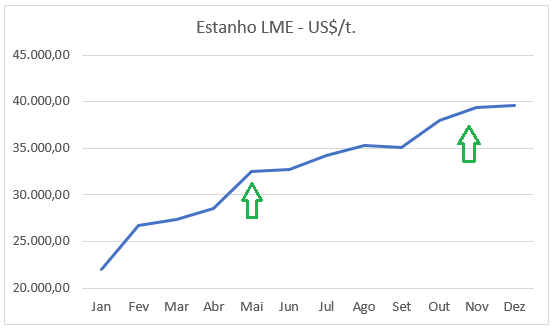

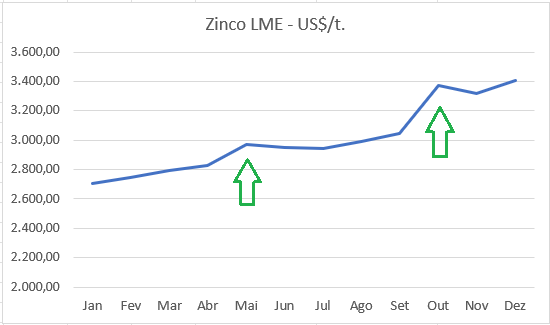

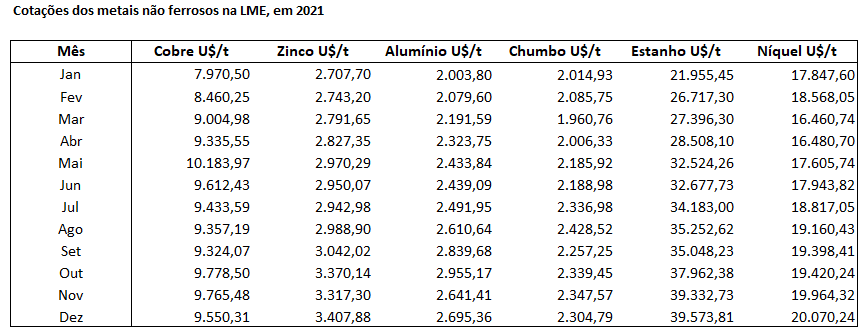

Mas, e os outros metais não ferrosos? Embora não tão visível graficamente, o comportamento das cotações dos demais metais não ferrosos durante o ano de 2021 foi semelhante ao do cobre. No caso do zinco, alumínio e estanho – metais também bastante sensíveis ao comportamento da indústria automotiva – os picos de alta ocorreram em maio e outubro/novembro, coincidindo exatamente com a melhora nas condições da pandemia nos EUA.

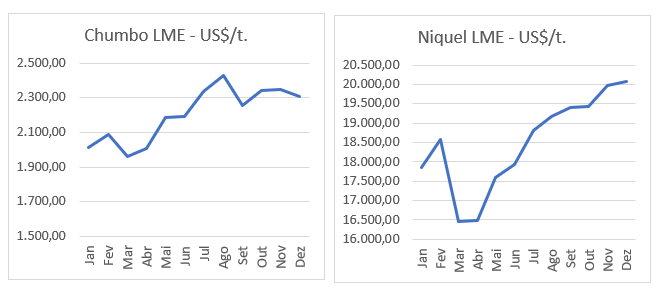

Já o chumbo e o níquel apresentaram comportamento ligeiramente diverso dos demais metais. O chumbo, certamente por um problema pontual de oferta, registrou o pico de alta das cotações em agosto, enquanto que o níquel – metal bastante sensível ao comportamento da indústria siderúrgica por conta de sua participação na composição dos aços inoxidáveis – experimentou um período de queda em março e abril e, depois disso, registrou cotações continuamente crescentes em função da recuperação internacional da siderurgia.

Para 2022, embora a variante Ômicron seja menos letal e, dessa maneira, possa contribuir com um abrandamento da pandemia, não se pode descartar a possibilidade do surgimento de novas cepas mais agressivas. Assim, o coronavírus segue como o grande risco para a humanidade e, consequentemente, para uma retomada mais vigorosa da economia mundial. Nesse sentido, num cenário menos otimista, o Fundo Monetário Internacional prevê que impactos mais prolongados da pandemia poderiam reduzir, no médio prazo, o PIB mundial em cerca de US$ 5,3 trilhões. Além disso, a tensão entre a Rússia e a Ucrânia também pode trazer consequências drásticas para o mundo, uma vez que eventuais sanções dos EUA e da União Europeia à Rússia, poderiam ser respondidas com o corte no fornecimento de gás, gerando uma crise energética global sem precedentes. Como consequência direta, haveria uma elevação na demanda e nos preços da energia elétrica, que certamente teria efeitos desastrosos sobre a produção e os preços mundiais do alumínio.

Adicionalmente, a crescente produção de carros elétricos, notadamente na China e nos EUA, deve impulsionar significativamente o consumo de cobre (e, de novo, de alumínio), nos próximos anos. Deste modo, por serem esses metais o “carro chefe” na Bolsa de Londres, prevê-se que, nos próximos 10 anos, as cotações de todos os não ferrosos aumentem tanto quanto, ou mais, do que nas duas últimas décadas.

*Marcus Alberto Flocke é economista, sócio diretor da M.Flocke Consult Ltda., consultoria especializada em relações governamentais e internacionais. É também especialista em assessoria para obtenção de ex-tarifários.