Sem muitas novidades, 2022 não performou a tão esperada retomada da economia, mas também não decepcionou.

Marcus Frediani

Foi surpreendentemente positivo. Contrariando as expectativas no início de 2022, o mercado estava esperando um crescimento da economia brasileira entre 0,5% e 1%, e, no final do ano, o resultado surpreendeu, com o próprio mercado, em movimento manifestado até pelo Boletim Focus, do Banco Central, que ela cresça entre 3% e até um pouco mais, mantendo o fôlego que não era esperado, já que 2021 foi um ano de bom crescimento no mundo todo – no Brasil o PIB cresceu 4,6%, maior taxa desde 2010, quando houve expansão de 7,5%, segundo dados divulgados pelo Instituto Brasileiro de Geografia e Estatística (IBGE).

A projeção rima com o estudo detalhado sobre a economia brasileira “Visão Geral da Conjuntura”, elaborado pelo Grupo de Conjuntura da Diretoria de Estudos e Políticas Macroeconômicas do Instituto de Pesquisa Econômica Aplicada (Dimac/Ipea), vinculado ao Ministério da Economia, e divulgado no dia 16 de dezembro do não passado, no qual fazia a projeção de crescimento de 3,1% do PIB em 2022, superior à estimativa anterior, de 2,8%. O resultado estimado para o período deverá contar com a contribuição positiva da indústria (1,7%) e principalmente dos serviços (4,2%), que continuam sendo o principal motor da economia. Ainda de acordo com o levantamento do Ipea, pelo lado da demanda o consumo das famílias será o destaque positivo, com crescimento estimado de 4% para 2022.

Em relação ao desempenho esperado para 2023, a atividade econômica deverá desacelerar por conta de um cenário externo desfavorável, do aperto monetário doméstico e do aumento do nível de incerteza. Para o novo ano, a previsão foi revista de 1,6% para 1,4%, ficando acima das expectativas do mercado, que giram atualmente em torno de 0,7%. E essa evolução de 1,4% deverá ser influenciada, em especial, pela expansão do setor agropecuário, que deve registrar expressiva alta de 11,6%, sendo esta a principal razão da divergência em relação à média prevalecente no mercado.

INFLAÇÃO, CRÉDITO E CONTAS PÚBLICAS

Alvissareira também é a parte do estudo “Visão Geral da Conjuntura” do Ipea no que contempla ao mercado de trabalho, que segue em trajetória positiva, marcado pela queda da taxa de desocupação e, mais recentemente, pela recuperação dos rendimentos, Nesse âmbito, o crescimento da massa salarial real também corrobora o quadro positivo do mercado de trabalho.

Quanto à inflação, medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA), após encerrar o 1º Semestre de 2022 com taxa de variação acumulada em 12 meses de 11,9%, veio se reduzindo continuamente, fechando dezembro com alta acumulada de 5,79%, percentual inferior ao registrado em 2021, que foi de 10,06%. A seu turno, as projeções do Grupo de Conjuntura da Dimac/Ipea para o Índice Nacional de Preços ao Consumidor (INPC) em 2022 foram mantidas em 6 %. E, para 2023, a taxa prevista tanto para o IPCA quanto para o INPC é de 4,9%.

No mercado de crédito, enquanto a inadimplência e o comprometimento de renda preocupam, o volume de concessões apresenta acomodação, após a elevação do início do ano. A taxa média de juros de operações de crédito é outro fator que limita o mercado de crédito, encontrando-se em sua máxima dos últimos anos, embora, no último trimestre, tenha havido desaceleração no seu crescimento. As contas do setor externo continuam apresentando comportamento positivo, apesar das incertezas e turbulências externas e internas.

Por sua vez, as contas públicas do governo central se encaminharam para fechar 2022 com resultados muito positivos, relativamente a 2021. Para 2023, a discussão recente tem se concentrado nas mudanças a serem realizadas no orçamento federal e no arcabouço de regras fiscais, visando a acomodar os aumentos de despesas desejados pelo governo eleito. No front subnacional, as finanças públicas estaduais mantiveram, em termos agregados, resultados primários positivos nos primeiros dez meses de 2022.

PROBLEMAS EM SÉRIE

A seu turno, na indústria siderúrgica brasileira a sensação que fica é que os números de 2022 se acomodaram àquilo que era estritamente possível, dentro de uma realidade desafiadora, muito impactada ainda pelos ecos mais distantes, é claro, mas ainda “audíveis” da pandemia da COVID-19, que continuaram a causar engasgos de iniciativas mais arrojadas, ou mesmo quedas sensibilíssimas na atividade empresarial e nos negócios de vários setores atendidos por ela. E isso não só no Brasil, como também ao redor do planeta. Isso, sem falar da “cereja podre” colocada em cima do bolo da tão ansiada retomada da economia global com a conflagração da tão incompreensível e estupidamente desnecessária guerra entre Rússia e Ucrânia, dois dos “Top 20” da produção de aço no mundo.

Como era de se esperar, com a eclosão do conflito, diversos problemas em vários setores da economia planetária começaram a se enfileirar. Um deles foi a inflação nos preços dos insumos para a produção de aço. Conforme registra o Instituto Aço Brasil, imediatamente após o início da guerra, os preços do minério de ferro, do carvão mineral, do zinco, do ferro gusa e da sucata, além daqueles dos fretes marítimos – incluindo a alteração de várias rotas comerciais, o que mexeu sensivelmente com a logística mundial –, simplesmente dispararam, atingindo níveis estratosféricos. Isso, sem falar do recorrente problema do excedente de produção mundial, permeado pela adoção de salvaguardas comerciais em vários países ao redor do mundo, que mantem em pleno vigor a guerra de preços que já existe há alguns anos.

E, como se tudo isso junto fosse pouco, completando o clima de “tempestade perfeita”, todos esses percalços foram agravados pela inflação mundial, algo que não costumava estar no “script” dos países mais desenvolvidos, e cujo enfrentamento disparou todos as sirenes de alarme. Enquanto nos Estados Unidos, o dragão da inflação chega à casa dos dois dígitos e assombra os ativos globais, trazendo como resultado pressão sobre as bolsas, o dólar e os juros, em vários países europeus a situação já parece totalmente fora de controle. Com isso, ato contínuo, o remédio mais amargo adotado por todos os Banco Centrais é a escalada de juros, o que por sua vez inibe a retomada do desenvolvimento econômico.

DISCRETA COMEMORAÇÃO

Em termos numéricos e bem objetivos, infelizmente, o desempenho da siderurgia brasileira no ano de 2022 não foi positivo, quando de toma como parâmetro o ano anterior. Em termos gerais, no ano passado ela ainda trabalhou com ociosidade, uma vez que seu parque industrial está capacitado para produzir 51 milhões de toneladas/ano. Esse total é distribuído por 31 usinas, sendo 15 integradas e 16 mini-mills, administradas por 12 grupos, que empregam atualmente 120 mil pessoas, e geram um faturamento de R$ 208 bilhões em 2022.

Segundo o Instituto Aço Brasil, a produção nacional de aço bruto foi de 33.977 milhões de toneladas no acumulado de janeiro a dezembro de 2022, o que representa uma queda de 5,8% frente ao mesmo período do ano anterior. A produção de laminados no mesmo período foi de 23,4 milhões de toneladas, o que significou uma redução de 10% em relação ao registrado no mesmo acumulado de 2021. A produção de semiacabados para vendas totalizou 8,1 milhões de toneladas de janeiro a dezembro de 2022, registrando uma queda percentual de 6,7% na mesma base de comparação.

A mesma entidade dá conta de que as vendas internas foram de 20,3 milhões de toneladas de janeiro a dezembro de 2022, o que representa uma retração de 9,1% quando comparadas com o apurado em igual período do ano anterior. Já o consumo aparente nacional de produtos siderúrgicos foi de 23,5 milhões de toneladas no acumulado até dezembro de 2022. Este resultado representa uma queda de 10,9% frente ao registrado no mesmo período de 2021. Enquanto isso, as importações alcançaram 3,3 milhões de toneladas no acumulado até dezembro de 2022, uma redução de 32,9% frente ao mesmo período do ano anterior. Em valor, as importações atingiram US$ 4,8 bilhões e recuaram 3,2% no mesmo período de comparação. Por sua vez, as exportações de janeiro a dezembro de 2022 – representando, efetivamente, o único viés positivo – atingiram 12,3 milhões de toneladas, o que representa um avanço de 12,3% frente a 2021.

Contudo, em que pesem as apontadas vetorizações negativas, tais resultados, segundo o Instituto Aço Brasil, fazem do período o quarto melhor da década para o setor, ainda que o efeito estatístico sobre a comparação com 2021, ano extremamente atípico, indique recuo percentual nos indicadores de desempenho. Por conta disso, o Aço Brasil destaca que na comparação com 2019, ano pré-pandemia, o consumo aparente em 2022 cresceu 12,5% e as vendas internas, 9,5%. Depois da crise de demanda verificada em 2020, quando as vendas internas e consumo aparente desabaram no auge da pandemia da COVID-19, a indústria do aço havia registrado em 2021 alta de 22,8% e 14,6% nos indicadores, respectivamente.

“Assim, a retomada acentuada, após um período de choque, refletiu movimento de recomposição de estoques pelos clientes da indústria depois do período crítico. Em relação a essa base de comparação circunstancialmente elevada, o desempenho de 2022 representa uma queda de 11,4% no consumo aparente e de 9,5% nas vendas internas”, salienta Jefferson De Paula, presidente do Conselho Diretor do Instituto Aço Brasil.

Ainda segundo ele, em face a tudo isso, os resultados atingidos em 2022 são bastante positivos e mostram a força da indústria do aço e sua capacidade de reagir e percorrer sua trajetória de crescimento. “Se desconsiderarmos 2021 e seus efeitos pós-pandemia, observam-se em 2022 os melhores resultados em vendas internas em seis anos, superiores à média da década, de 19,8 milhões de toneladas”, enfatiza.

ESTIMATIVAS E INVESTIMENTOS

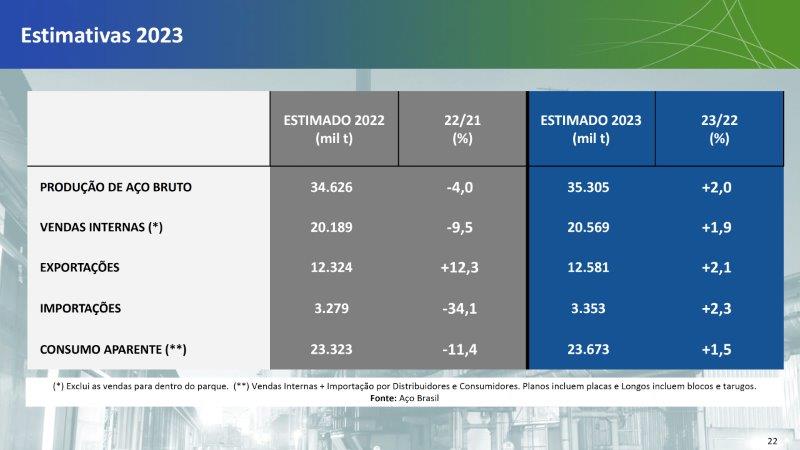

Com base no histórico de 2022, as projeções de resultados do Instituto Aço Brasil para a indústria siderúrgica brasileira e mundial em 2023 são bastante cautelosas e comedidas. É o que se pode inferir do posicionamento de Marco Polo de Melo Lopes, presidente executivo da entidade: “Nesse período, a siderurgia mundial deve ‘andar de lado’, como se fala nos corredores das bolsas de valores. Ou seja não será esperado nenhum grande crescimento, mas também não deverão ocorrer nenhuma queda desproporcional, a não ser que fatos extraordinários venham a acontecer”, pontua ele. E, nesse cenário, suas previsões para a indústria nacional do aço também são modestas: “Deveremos ter um crescimento da ordem de 1,9% nas vendas internas, e 1,5% no consumo aparente. A produção de aço bruto deverá crescer 2%. Finalmente, para as exportações, é previsto avanço de 2,1%, quanto para as importações este deverá ser de 2,3%”, conclui.

E a chegada do novo governo: de que forma poderá impactar esses resultados? “O Aço Brasil é uma entidade apolítica, mas acreditamos que o Brasil hoje já possui mecanismos nos demais Poderes que irão trabalhar na base para um equilíbrio tornando o país governável. Se for assim, acredito que a promessa que fizermos no Congresso do Aço para o crescimento do consumo aparente continuará a ser perseguida pelo Instituto, devendo gerar um crescimento da ordem de 4% nos próximos dez anos nesse quesito”, contextualiza Jefferson.

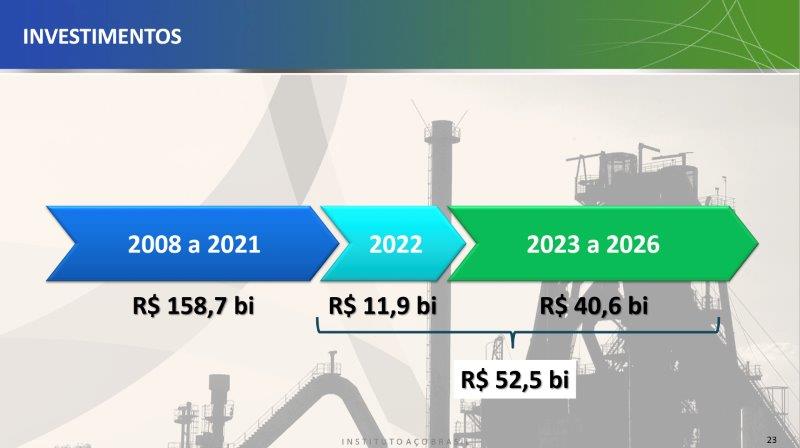

E, entre outras referências, o presidente do Conselho Diretor do Instituto Aço Brasil utiliza para justificar tal afirmação, a disposição e compromisso manifestados por vários grupos que compõem a malha siderúrgica nacional de continuar acreditando no desenvolvimento do setor e investindo para que isso possa acontecer. Essencialmente, tais recursos serão destinados à expansão de plantas industriais, melhoria da produtividade com implantação de métodos e sistemas digitalizados, qualificação de pessoal e muitos investimentos na busca da descarbonização total da produção de aço no Brasil. E estes não são poucos: no total, o montante previsto deles deverá atingir R$ 52,5 bilhões até 2026.

Paralelamente, ainda segundo os executivos do Instituto Aço Brasil, além de injeção de capital, a partir de agora a agenda do setor siderúrgico brasileiro deverá mirar algumas prioridades bastante específicas para o setor buscar a retomada de seus crescimentos econômico e sustentável. Entre os principais pontos listados nessa pauta se encontra a necessidade do ajuste fiscal no Brasil, com pleno atendimento ao teto de gastos; a Reforma Tributária, com o fim da cumulatividade de impostos; a correção das assimetrias competitivas, com a redução do “Custo Brasil” e a extinção dos resíduos tributários na exportação; a conquista do equilíbrio entre as operações do mercado interno e externo, com isonomia competitiva na importação; a sustentabilidade, com simplificação do sistema de licenciamento ambiental; o equacionamento da logística e da infraestrutura, com a eliminação dos gargalos e a modernização dos sistemas; e, ainda, medidas contemplando a melhor utilização dos recursos energéticos e insumos, com a revisão dos modelos de precificação de energia elétrica, gás e diesel.

LATIN STEEL

Em amplitude global, como já foi dito, fatores como a pandemia e a guerra na Ucrânia exerceram forte impacto na indústria siderúrgica no ano que passou. E, somados a pressões inflacionárias, restrições cambiais e incertezas políticas desafiadoras para o novo ano que se inicia, tais efeitos tendem a se perpetuar no âmbito da América Latina. Tanto que, levando em consideração esse corolário alinhado como um encadeamento de tópicos, a Associação Latino-americana de Aço, entidade que integra a cadeia de valor da liga no continente, afirma que a recuperação inicialmente prevista para ele em 2022 só irá ocorrer, de verdade, em 2023.

E tal proposição se encaixa como as múltiplas facetas de um prisma a partir de constatações bem reais. De saída, há a questão do câmbio. A desvalorização das moedas latino-americanas passou a integrar a pauta dessa discussão a partir de maio de 2022, trazendo, atrelada à valorização do dólar e aos impactos do conflito entre Rússia e Ucrânia, a redução no preço das matérias-primas em geral.

Ocorre, porém, que paralelamente – e até como contraponto a esse fato –, a indústria latino-americana passou a apresentar um cenário deteriorante de moderada queda da demanda. Assim, o consumo aparente da região, que em 2021 foi de 74,9 milhões de toneladas (+25,8%), após os primeiros oito meses do ano anterior, já apontava um decréscimo esperado de 9,5%, conduzindo à expectativa de que ele deveria fechar o ano passado na cifra de 67,8 milhões de toneladas, segundo consta na projeção de dados intitulada “América Latina em Números 2022”, divulgados em dezembro, cravando, portanto, para esses 12 meses um consumo de aço de 105kg per capita, igual à média do período 2018-2019.

Tal conclusão, apesar de sinalizar uma maior queda no consumo de aço na América Latina, deixa bem claro que a região foi mais resiliente, consumindo os mesmos 46% da média mundial obtida naquele período por pessoa. Por sua vez, o consumo mundial da liga deverá encolher apenas 3,7% em 2022, atingindo os 226 kg/per capita, assinalando um suave decréscimo na média dos últimos dois anos anteriores à pandemia, que era de 228 kg/per capita. Assim, a expectativa da efetiva recuperação regional de +1,7%, prevista para meados de 2022, se viu adiada para 2023.

Contudo, as incertezas políticas também são obstáculos potenciais para a conquista dessa meta, que podem interferir na implementação das reformas estruturais de que a região da AL tanto precisa, conforme avalia Alejandro Wagner, diretor executivo da Alacero. “Em 2023, o nível de atenção está aumentando em torno das expectativas de menor crescimento global e condições financeiras menos favoráveis. Assim, uma lenta normalização dos atritos nas cadeias produtivas pós-pandemia impulsionaria o crescimento da produção nos setores consumidores de aço. Por isso, os maiores desafios em 2023 para os mercados latino-americanos são o aumento das pressões inflacionárias, restrições cambiais adicionais e incertezas políticas”, reforça ele.

PREÇOS DO PETRÓLEO

Simultaneamente, Alejandro identifica o custo da gasolina e os preços do petróleo – que aumentaram contínua e consideravelmente ao longo de 2022, principalmente a partir do final de fevereiro do ano passado, em resposta à invasão russa à Ucrânia, com as subsequentes sanções ocidentais a ela – como outro fator que contribuiu para o desempenho do setor, impactando o transporte e os orçamentos públicos, bem como a agricultura, no período.

“Os preços mais altos da energia pressionam os orçamentos do governo, pois os políticos tentam manter os custos baixos limitando os aumentos de preços, cortando impostos ou aumentando os subsídios. Essas políticas têm desvantagens, incluindo o desvio de orçamentos de outros gastos sociais. Ou seja, o aumento dos preços da energia tem impactos diferenciados nos países da região, dependendo da posição de sua balança comercial energética e de sua capacidade de refino e preços internos favoráveis”, coloca na balança o diretor executivo da Alacero.

CONSUMO E PRODUÇÃO

Como resultado desses acontecimentos, ainda que não totalmente tabulados para o ano de 2022, os dados da Alacero indicam que, na América Latina, em novembro de 2022, a produção de aço bruto atingiu mais de 4.900 mil toneladas, 8,8% a menos que em novembro anterior e 6,5% a menos que no mês anterior. Nos primeiros 11 meses de 2022 ficou 4,1% abaixo do mesmo período do ano anterior. A produção de laminados atingiu 4.440 mil toneladas, sendo apenas 0,9% superior à do mesmo mês do ano anterior e 3,7% inferior à do mês anterior. Nos primeiros 11 meses de 2022 ficou 2,9% abaixo do mesmo período do ano anterior.

Quanto aos dados comerciais, as importações de aço laminado, em outubro de 2022, alcançaram 1.938 mil toneladas, sendo 17,7% inferior à de outubro de 2021 e 7,1% inferior ao mês anterior. Nos primeiros 10 meses de 2022 (21.337 mil toneladas) ficou 11,4% abaixo do mesmo período do ano anterior. Em relação às exportações, em outubro de 2022 foram registradas 663,2 mil toneladas, 25,1% a menos que no mesmo mês do ano anterior e 18 % a menos que no mês anterior (setembro de 2022). Nos primeiros 10 meses de 2022 (9.104 mil toneladas) foi 31,1% superior ao mesmo período do ano anterior.

Os laminados atingiram um consumo de 5.765 mil toneladas, valor 3,6% inferior ao de outubro anterior, e 1,2% inferior ao do mês anterior. No acumulado dos 10 primeiros meses de 2022 (58.508 mil t), ficou 8,1% abaixo do mesmo período do ano anterior. Destaque para os acumulados de: Chile (-29,2%); Colômbia (-14 %); Brasil (-12,1%); México (-3,7%); Argentina (+1,8%); e Peru (+9,2%).

ESTOQUES ESTÁVEIS

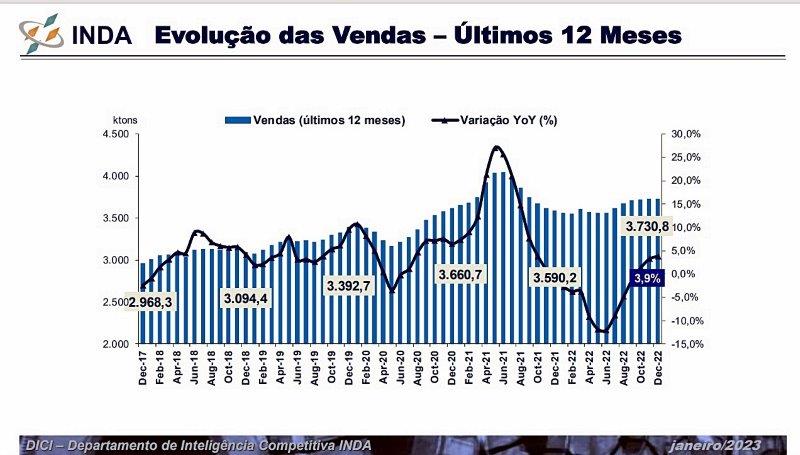

Seguindo uma tendência anunciada, os números do mês de dezembro da distribuição do aço no Brasil registraram queda de 14,5% perante a novembro, com volume total de 242,8 mil toneladas contra 284 mil, de acordo com os dados divulgados pelo Instituto Nacional dos Distribuidores de Aço (INDA). Frente a dezembro do ano passado (248,6 mil toneladas), a queda foi de 2,3%. Por sua vez, as vendas de aços planos no último mês de 2022 contabilizaram queda de 11,6% quando comparada a novembro, atingindo o montante de 257 mil toneladas contra 290,6 mil toneladas. Sobre o mesmo mês do ano passado, quando foram vendidas 261,5 mil toneladas, registrou-se queda de 1,7%.

Em números absolutos, as estatísticas do INDA demonstram que o estoque de dezembro sofreu queda de 1,7% em relação ao mês anterior, atingindo o montante de 817,1 mil toneladas contra 831,3 mil. O giro de estoque fechou em 3,2 meses. Enquanto isso, as importações encerraram dezembro com alta de 5,8% em relação ao mês anterior, com volume total de 165,7 mil toneladas contra 156,7 mil toneladas. Comparando-se ao mesmo mês do ano anterior (161 mil toneladas), as importações registraram alta de 2,9%.

Por sua vez, no cômputo do ano, as compras da distribuição apresentaram variação de 0,1% (3.733,8 mil toneladas), ao passo que as vendas trouxeram variação positiva de 3,9% (3.730,8 mil toneladas). Já o estoque, fechou 2022 com 3,2 meses de giro. Para janeiro de 2023, a expectativa da rede associada ao INDA é de que as compras e vendas tenham uma alta de 11% em relação ao mês de dezembro de 2022.

MELHORA NO ABASTECIMENTO

Grande consumidor de aço, no início do mês de janeiro, o setor automobilístico brasileiro anunciou números de produção e exportação que superaram as previsões iniciais para o fechamento do ano de 2022, enquanto suas vendas se mantiveram estáveis. Segundo a Associação Nacional dos Fabricantes de Veículos Automotores (ANFAVEA), as montadoras produziram 2,37 milhões de veículos no ano passado, um resultado 5,4% maior do que o total fabricado em 2021. O balanço engloba carros de passeio, utilitários leves, caminhões e ônibus, e reflete a melhora no abastecimento de peças, principalmente componentes eletrônicos, durante o 2º Semestre, quando as paradas nas fábricas, ainda que continuassem ocorrendo, tornaram-se menos longas e frequentes.

“Depois de um 1º Quadrimestre muito difícil em função da falta de semicondutores, o setor acelerou o ritmo e conseguiu atender a parte da demanda reprimida nos mercados interno e externos”, afirma o presidente da entidade, Márcio de Lima Leite. Com as 191,5 mil unidades que deixaram as linhas de montagem em dezembro, o ano fechou com 2,37 milhões de unidades, alta de 5,4% sobre 2021, ou seja, acima dos 4% que a ANFAVEA previa.

Mantendo a tradição, dezembro foi o mês de maior volume de vendas no ano, com 216,9 mil unidades licenciadas, superando em 4,8% o mesmo mês do ano passado. O acumulado chegou a 2,104 milhões de unidades, apenas 0,7% abaixo do acumulado de 2021, confirmando o quadro de estabilidade que já era previsto pela ANFAVEA desde a metade do ano. Automóveis e ônibus tiveram melhor desempenho que no ano anterior, mas a queda de caminhões e comerciais leves puxou para baixo o resultado geral.

FÉ NA EXPORTAÇÃO

Já no que diz respeito às exportações, esse foi o indicador mais positivo da indústria automotiva em 2022. A ANFAVEA já projetava uma alta de 22%, mas os 480,9 mil autoveículos exportados no ano representaram um crescimento de 27,8% sobre 2021. O que não deixa de ser surpreendente, dadas as restrições de comércio exterior impostas pela Argentina em crise, nosso maior parceiro comercial. Em contrapartida, o sensível crescimento dos embarques para todos os outros mercados latino-americanos, em especial México, Colômbia e Chile, permitiram esse bom resultado no ano. Em valores, as exportações tiveram alta ainda maior, de 37,6%, por conta do envio mais significativo de veículos com maior valor agregado, como SUVs, caminhões e ônibus. Para 2022, a expectativa é de ligeira queda de 2,9% ainda puxada pela Argentina.

Nesse âmbito, o setor de máquinas autopropulsadas obteve os melhores resultados de 2022, lembrando que o fechamento dos números chega com um mês de defasagem em relação aos autoveículos. As vendas de máquinas agrícolas totalizaram 67.385 unidades no ano, crescimento de 19,4% sobre 2021. Já as máquinas rodoviárias somaram 37.783 unidades, alta de 29,2%. Nas exportações os resultados também foram muito positivos. As máquinas agrícolas tiveram 10.645 envios ao exterior, 7,6% a mais que em 2021. Por sua vez, as máquinas rodoviárias, com 11.857 embarques, tiveram um desempenho 17,6% superior ao do ano anterior.

Em termos de projeções, para 2023, a expectativa é de um aumento de 2,2% na produção de autoveículos, com 2,42 milhões de unidades. Espera-se alta de 4,2% para automóveis e comerciais leves e queda de 20,4% para caminhões e ônibus. Nesse contexto, o segmento de pesados deverá ser impactado pela mudança da regra de emissões para o Proconve P8, que deve provocar um inevitável reajuste de preços.

No que tange às máquinas agrícolas, para este ano a ANFAVEA projeta vendas de 65 mil unidades delas, além de 36 mil rodoviárias, o que deve proporcionar um leve recuo de 3,5% e 4,7%, respectivamente. Nas exportações, a expectativa é de 9.520 agrícolas (queda de 13,1%) e 13.200 rodoviárias (alta de 11.3%). “O setor de máquinas vem dando ano a ano demonstrações de seu vigor. As agrícolas vinham crescendo há mais tempo, na esteira do forte agronegócio brasileiro. No ano passado foi a vez das máquinas rodoviárias baterem recordes históricos, por conta de fortes investimentos em infraestrutura”, enfatiza Márcio Leite.

RESULTADOS CONSISTENTES

Fazendo eco à ANFAVEA, a Federação Nacional da Distribuição de Veículos Automotores (FENABRAVE), entidade que representa as concessionárias, divulgou que as vendas de veículos no Brasil – leia-se carros de passeio, utilitários leves, caminhões e ônibus – em 2022 ficaram em 2,1 milhões de unidades. No levantamento da entidade realizado no final do ano, o mês de novembro demonstrou resultados surpreendentes, com alta de 8,2% em relação ao mês anterior, totalizando 342.819 unidades. Com isso, o resultado, no acumulado de janeiro a novembro de 2022, já era 4,5% maior que o do mesmo período de 2021.

“O setor vem demonstrando resultados consistentes, em linha com as condições de mercado e disponibilidade de produtos. Contudo, o destaque foi para o segmento de motocicletas, que já superou 1,2 milhão de emplacamentos no ano, tem tido o melhor desempenho entre todos os segmentos automotivos. As motos estão com demanda aquecida também para os próximos meses. No geral, o setor, como um todo, está caminhando para fechar com o resultado que prevíamos”, analisa José Maurício Andreta Júnior, presidente da FENABRAVE.

Já em janeiro de 2023, os emplacamentos de veículos apresentaram alta de 16,3% sobre o mesmo mês de 2022. Porém, na comparação com dezembro, houve retração de 26,8%, queda considerada sazonal pela entidade, uma vez que as famílias estão às voltas com muitas outras despesas de início de ano.

Contudo, a depender das expectativas dos concessionários de veículos que operam no país, não há nada de novo no front das vendas em 2023. As projeções divulgadas pela FENABRAVE passam uma mensagem ao mercado de que este ano será uma espécie de espelho de 2022 em diversas frentes ligadas ao negócio da distribuição veicular. “Entraves logísticos gerados por outro avanço da COVID-19 na China, juros altos que esfriam o apetite dos consumidores, retração em economias desenvolvidas e a escassez de semicondutores nas prateleiras dos fornecedores globais, pelas contas da Fenabrave, levarão o mercado doméstico a fechar o ano com os mesmos 2,1 milhões de veículos emplacados de 2022”, sinaliza José Maurício Andreta Júnior.

AGRONEGÓCIO EM ALTA

Desafios semelhantes se interpuseram à conquista de resultados mais robustos para a indústria brasileira de máquinas e equipamentos em 2022. Em dezembro, ela registrou nova queda na sua receita líquida de venda em relação ao mesmo mês do ano anterior, a sétima consecutiva nesse tipo de análise. Com isso, no ano passado o setor registrou queda de 5,9% nas vendas, segundo os dados da Associação Brasileira da Indústria de Máquinas e Equipamentos (Abimaq).

O balanço da Abimaq mostra que o consumo aparente de máquinas no Brasil somou R$ 389,283 bilhões em 2022, uma queda de 6,8% na comparação com o ano anterior. Em dezembro, o consumo aparente atingiu R$ 29,449 bilhões, 8,1% abaixo do montante observado em novembro e 8,3% aquém do nível de igual mês de 2021.

O destaque positivo ficou por conta do fato de que, em dezembro de 2022, o setor exportou US$ 1,2 bilhão em máquinas e equipamentos, segundo maior resultado do ano. Houve em 2022 oito meses em que as vendas externas apresentam resultado superior a US$ 1 bilhão, valores só observados em meados de 2012. Com isso, as exportações do setor atingiram US$ 12,2 bilhões no ano, o que representou um crescimento de 21% ante ao resultado de 2021, perfazendo mais de 20% da receita total do setor. No ano houve crescimento também nas quantidade de bens exportados, mas em patamar relativamente menor (6,5%). O destaque, no entanto, foi para o setor de máquinas para agricultura que registrou crescimento de 32% no período, passando de uma participação de 14% para 16% no total das exportações de máquinas. Outro destaque foi o de máquinas para a indústria de transformação que cresceu 27,6%, embora com participação no setor relativamente menor (6,8%). No mês houve melhora nas exportações de todos os grupos de máquinas monitorados.

Por sua vez, as importações de máquinas e equipamentos somaram US$ 24,886 bilhões em 2022, 13,8% acima do observado em 2021. Em dezembro, atingiram US$ 2,219 bilhões, uma queda de 3,1% na comparação com novembro, mas 11,8% acima do montante registrado no mesmo mês do ano anterior. Como as importações superaram as exportações no ano, a balança comercial do setor mostrou déficit de US$ 12,701 bilhões em 2022.